Ustawa o podatku od towarów i usług, potocznie zwana Ustawą o VAT, ma już przeszło 20 lat. Jednak jej stosowanie w praktyce nadal nie jest takie proste, jak by się mogło wydawać. Dotyczy to w szczególności oprogramowania, gdyż w programie musi się wszystko zgadzać. W przeciwnym razie powstają rozbieżności, które są przedmiotem niepotrzebnych dyskusji, sporów czy nawet reklamacji.

Faktury netto

Podstawowym dokumentem wystawianym przez przedsiębiorstwa jest faktura (do niedawna zwana jeszcze fakturą VAT). Ma ona jednak dwie różniące się od siebie formy: liczona z netto i z brutto. Jej pierwsza forma jest stosowana na rynku biznesowym w kontaktach firma-firma (rynek B2B). Na rynku biznesowym ceny netto (bez VAT) są o wiele częściej podawane i stosowane niż ceny brutto. Dlaczego? Gdyż zdecydowanie większość klientów to tak zwani VATowcy, którzy mają prawa do odliczenia sobie kwot VATu. Co prawda płacą oni VAT, ale ponieważ go odliczają więc interesują ich ceny netto. Przyjrzyjmy się zatem bliżej jak wyglądają obliczenia na tej fakturze i co może być przyczyną nieporozumień.

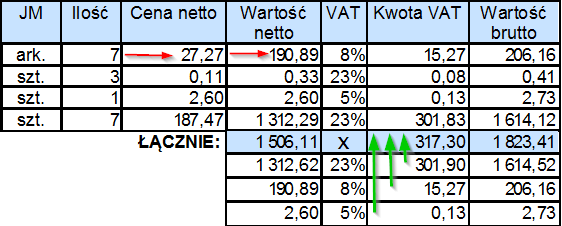

Fragment faktury netto wygenerowanej w programie Obsługa Sprzedaży ObSp®

Przeliczeń dokonuje się w układzie pokazanym czerwoną strzałką:

Cena jednostkowa netto * Ilość = Wartość netto.

Dalej wylicza się VAT oraz wartość brutto dla każdej pozycji faktury:

Wartość netto * stawka VAT = Kwota VAT

i następnie sumuje te wartości:

Wartość netto + Kwota VAT = Wartość brutto.

Do tej pory wszystko wydaje się oczywiste. Ustawodawca zawarł jednak w przepisach haczyk w postaci tzw. tabelki ze stawkami VAT. Otóż VAT z całości faktury nakazał liczyć nie jako podsumowanie kwot VAT z poszczególnych pozycji faktury, co wydawałoby się oczywiste, ale w postaci podsumowania według stawek VAT. W tym celu na każdej fakturze netto znajdziemy pod tabelką z towarami czy usługami zbiorcze podsumowanie według stawek VAT. Do tej tabelki trafiają sumy pozycji z faktury według stawek VAT.

W przykładzie są to stawki 23%, 8% i 5%. Sumowane są na fakturze netto wyłącznie wartości netto. Następnie dokonuje się wyliczenia kwot podatku VAT według stawek, czyli w pierwszym wierszu tabelki:

1 312,62 * 0,23 = 301,9026 czyli 301,90 zł.

Podaję te wartości w pełnej dokładności, aby przypomnieć o tym, że wiele kwot wyliczanych na fakturze podlega zaokrągleniom. Kwota brutto jest już tylko prostą sumą:

1 312,62 + 301,90 = 1 614,52 zł.

Podobnie wyliczamy pozostałe dwa wiersze dla stawek: 8% i 5%. Następnie sumuje się poszczególne wiersze wyliczając zbiorczą kwotę VAT i kwotę brutto.

W przykładzie pokazują to zielone strzałki. Podany przykład wskazuje, że licząc VAT czy też kwoty brutto jako sumę z poszczególnych pozycji faktury uzyskamy inne kwoty. Kwota VAT będąca sumą z wierszy:

15,27 + 0,08 + 0,13 + 301,83 = 317,31 zł.

Jest to więc kwota o jeden grosz wyższa niż wartość poprawna. Sprawdźmy teraz brutto:

206,16 + 0,41 + 2,73 + 1 614,12 = 1 823,42 zł.

I tu także jest rozbieżność o jeden grosz. W innych przykładach mogą pojawić się nawet większe rozbieżności wynikające głównie z zaokrągleń. Osoba mniej zorientowana może na tej podstawie podważać poprawność wyliczenia całej faktury VAT.

W jakim celu więc na fakturach podaje się VAT oraz kwotę brutto dotyczącą poszczególnych pozycji faktury? Otóż w niektórych przypadkach księgowi nie zapisują w księgach całej faktury, a niejako rozpisują ją na fragmenty. Wtedy księgowane są poszczególne wiersze faktury lub ich sumy. Właśnie w takich przypadkach wyliczenia w wierszach są niezbędne. A przecież wystawiający fakturę nie wie, co zrobi z nią księgowy odbiorcy. Stąd właśnie wyliczenia podatku VAT i kwot brutto w każdym wierszu.

Jak widać z przykładu dość zdawałoby się prostej faktury netto mogą pojawić się wątpliwości odbiorców faktury, co do prawidłowości jej liczenia. Warto wtedy poświęcić chwilę na edukację odbiorcy. Na pewno to się opłaci, gdyż klient przekonany o prawidłowym sposobie wystawiania faktur będzie maił do nas większe zaufanie. Przepisów prawa przecież łatwo nie zmienimy.

Faktury brutto

Drugim sposobem wystawiania faktur jest liczenie ich z brutto. Skąd wzięło się zatem liczenie z brutto? Na rynku detalicznym, w sklepach czy marketach na każdej półce podane są ceny brutto. Przeciętnego konsumenta nie interesuje podatek VAT, który co prawda musi zapłacić, ale nie ma go jak i od czego odliczyć. Stąd jedynymi stosowanymi cenami są ceny brutto zawierające już w sobie podatek VAT. Przyjrzyjmy się bliżej jak wygląda typowa faktura VAT liczona z brutto.

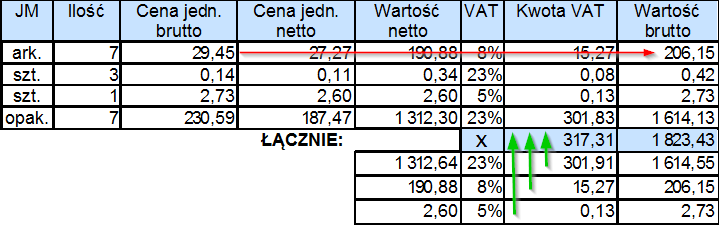

Fragment faktury brutto wygenerowanej w programie Obsługa Sprzedaży ObSp®

Na fakturze liczonej z brutto obliczeń dokonuje się w sposób identyczny jak na paragonie fiskalnym. Przeliczenie każdego wiersza wygląda następująco:

Wartość brutto = Cena jedn. brutto * Ilość.

Czyli w pierwszym wierszu: 29,45 * 7 = 206,15 zł. Kwotę VAT oblicza się rachunkiem „w stu” czyli:

Kwota VAT = Wartość brutto * (Procent VAT/(100 + Procent VAT)).

206,15 * (8/108) = 15,27 zł. Natomiast wartość netto jest różnicą Wartość brutto – Kwota VAT.

Kolumna Cena jedn. netto ma charakter czysto informacyjny i nie bierze udziału w obliczeniach. Jest jednak bardzo przydatna wtedy, gdy przedsiębiorca kupuje towar w handlu detalicznym np. w markecie, a następnie chce porównać ceny zakupu z typową hurtownią, która stosuje ceny netto. Jednak podobnie jak na fakturze netto obliczenia w wierszach są pomocnicze, znowu najważniejsza jest tabelka ze stawkami VAT umieszczona zwykle pod spodem. W tabelce obliczenia przebiegają w identyczny sposób jak w wierszach czyli:

Kwota VAT = Wartość brutto * (Procent VAT/(100 t+ Procent VAT)).

W naszym przykładzie widać wyraźnie różnicę pomiędzy fakturą netto i brutto. Na przykład w wierszu ze stawką 8% różnica w wartościach brutto wynosi jeden grosz. W przykładzie widać, że wartość brutto całej faktury liczonej z netto i brutto nie są identyczne, co wynika z różnic w zaokrągleniach. Przy niektórych kombinacjach liczb różnic nie będzie wcale, a przy innych z reguły przy większych wartościach i niecałkowitych ilościach (np. 7,145 tony) różnice te mogą być znaczne i wynosić nawet kilka czy kilkanaście złotych. Nieprawidłowe na fakturze brutto są wyliczenia, w których używa się cen jednostkowych netto lub też wylicza się kwotę VAT jako sumę kwot VAT z wierszy faktury.

Paragony fiskalne

Jeszcze na chwilę dla porównania rzućmy okiem na typowy paragon fiskalny.

U góry mamy pozycje paragonu w układzie: Ilość * cena jedn. brutto = Wartość brutto. Identycznie jak na fakturze brutto. Z boku każda pozycja jest oznaczona literą (A, B i C). Litery te służą klasyfikacji do tabelki ze stawkami, która jest pokazana pod pozycjami. Litera A to pozycje ze stawką 23%, B 8% i C 5%. Suma paragonu to suma wartości brutto:

2,39 + 3,87 + 2,49 + 9,99 = 18,74 zł.

Podatki dla poszczególnych stawek liczone są rachunkiem „w stu ”, czyli na przykład dla stawki 23%: 13,86 * 23 / 123 = 2,59 zł. Nie jest nigdzie podawana kwota netto (bez VAT).

Dokumenty magazynowe

Nie tylko jednak same różnice wyliczeń na obu rodzajach faktur sprawiają trudność odbiorcom. W wielu firmach stosuje się podwójną dokumentację: magazynową i sprzedażną. W obrocie są zatem tak zwane WZtki (wydania zewnętrzne), jak i faktury. Te pierwsze są dokumentami dla magazyniera, który wydaje towar. WZtki jednak otrzymuje także klient, aby udać się do magazynu po odbiór towaru. Oprogramowania magazynowe musi kierować się pewną logiką i spójnością. Z reguły ceny zarówno jednostkowe, jak i wartości w magazynie, są przechowywane w wartościach netto. Takie też ceny i wartości są drukowane na dokumentach WZ. Gorzej, jeśli fakturą sprzedaży są faktury liczone z brutto. W takim właśnie przypadku dojdzie na pewno do nieuchronnych różnic pomiędzy dokumentami WZ i fakturami. Będą to jak już wcześniej wyszło nam z przykładu różnice spowodowane zaokrągleniami. Przedsiębiorcom stosującym taki sposób dokumentacji nie pozostaje nic innego, jak edukować swoich klientów lub usunąć wszelkie ceny i wartości z dokumentów WZ. W takiej sytuacji klient na wydaniu z magazynu zobaczy tylko co i w jakiej ilości ma otrzymać. Resztę, czyli zarówno ceny, jak i wartości, zobaczy jedynie na fakturze VAT liczonej z brutto.